APIs. O que são? Onde vivem? Como se reproduzem? Não perca, nessa sexta no… tá bom, parei com a brincadeira, mas é preciso explicar. A sigla API (Application Programming Interface) em tradução livre “Interface de Programação de Aplicações/Aplicativos”, significa na prática um conjunto de informações padronizadas na forma de código de programação para interligar sistemas, com objetivo de compartilhar funções e/ou informações.

APIs. O que são? Onde vivem? Como se reproduzem? Não perca, nessa sexta no… tá bom, parei com a brincadeira, mas é preciso explicar. A sigla API (Application Programming Interface) em tradução livre “Interface de Programação de Aplicações/Aplicativos”, significa na prática um conjunto de informações padronizadas na forma de código de programação para interligar sistemas, com objetivo de compartilhar funções e/ou informações.

Por exemplo, quando um site exibe um endereço, como Avenida Paulista 1000, ele pode fazer isso de forma estática ou pode exibir um mapa que além de te mostrar os arredores também recomenda o melhor caminho com base na localização do dispositivo do visitante. Obviamente o consultório do dentista na Paulista não vai criar um serviço de mapas do zero para ilustrar o site, é aí que entram as APIs. Google, Microsoft, Apple e outras empresas desenvolveram serviços extremamente completos e complexos de mapas e geolocalização. E para que esses serviços sejam “plugados” em outros sites e aplicativos são criadas APIs que facilitam a integração.

Até aqui tudo bem, mas como isso se aplica a Fintechs? Simples. Pense na quantidade de dados que os bancos armazenam sobre seus clientes: movimentação financeira, qualidade de crédito, padrão e tendência de renda, preferências de consumo, tolerância a risco de investimentos e outras tantas informações relevantes. Em 2015, o Tesouro do Reino Unido anunciou o objetivo de desenvolver um padrão de APIs para que startups acessem o mar de informações dos mainframes bancários, podendo assim inovar serviços financeiros, aumentando a competição no setor e por fim melhorar a vida dos clientes.

Da intenção até a prática sabemos que o caminho é longo. Hoje acompanhei um painel sobre “Open Banking” na edição londrina do Next Money que abordou APIs, seu potencial e desafios.

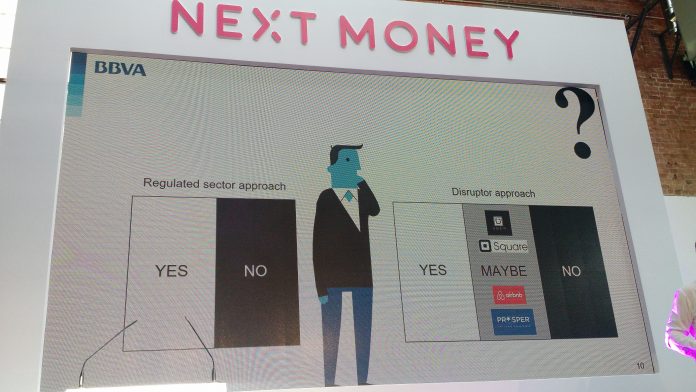

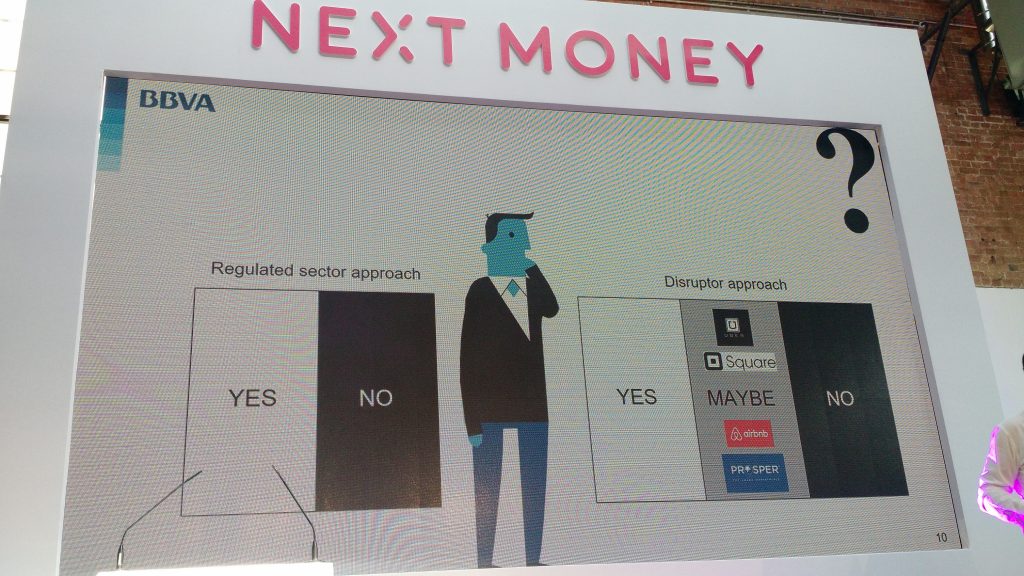

De um lado, Jonas Huckestein, CTO do Monzo, falou da lentidão e dificuldade dos bancos em desenvolver os acessos, principalmente pela complexidade de sistemas em funcionamento há décadas e também pelas sucessivas integrações pós fusões e aquisições que criaram verdadeiros Frankensteins. Do outro lado as startups nascem leves, desenvolvem seus sistemas sem vícios mas não necessariamente estão prontas para lidar com a responsabilidade de dados tão sensíveis. Quem será responsabilizado quando algo der errado? O cliente tem clareza sobre como suas informações e privacidade estão sendo tratadas? Indagou Bill Roberts do órgão de proteção a competição e mercados do Reino Unido (CMA).

Tenho convicção que mais abertura e troca de informações entre participantes do mercado melhora serviços e aumenta a competição. Alguns exemplos: análise de crédito mais eficiente por definição diminui risco e consequentemente a taxa de juros praticada; Big Data e Inteligência Artificial são campos férteis e temos apenas uma vaga ideia do que pode ser feito com a montanha de números atualmente trancada a sete chaves por banqueiros de Nova Iorque a Tóquio. Porém, somente com regras e responsabilidades claras esses benefícios são absorvidos pelo consumidor final, que depende de um regulador vigilante em constante diálogo com o mercado (bancos e fintechs) para evitar desequilíbrios.