Estamos às vésperas da decisão da SEC, autoridade máxima do mercado de capitais americano, sobre o ETF de bitcoin. Em 11 demarço a entidade anunciará se aprova ou não o fundo COIN dos irmãos Winklevoss (sim, os mesmos do processo contra Mark Zuckerberg do Facebook, que lhes rendeu mais de 65 milhões de dólares). Além do COIN, outros 2 fundos estão na fila de análise do órgão regulador, o XBTC da SolidX e o GBTC (Bitcoin Investment Trust) que já negocia suas cotas no mercado de balcão (OTC) em Nova Iorque.

O consenso de mercado é que a aprovação do ETF trará um grande fluxo de investimentos para o ativo digital, gerando como consequência um forte aumento de preço.

Entender a evolução do mercado de fundos de investimentos, a origem e os componentes dos ETFs e a viabilidade da utilização desses instrumentos no mercado de criptomoedas é fundamental para avaliarmos as chances dessa aprovação em março, os desdobramentos de preço de curto prazo e também a importância para o futuro dessa classe de ativos. Vamos começar:

A origem e evolução dos fundos de investimentos até a chegada dos ETFs

Os ETFs (exchange-traded funds) são fundos de investimentos que têm suas cotas negociadas em uma bolsa de valores. É difícil afirmar precisamente a origem do conceito de fundo de investimento, porém, agrupar recursos de diversos investidores, dividi-los em cotas e aplica-los com o mesmo objetivo é algo que vem sendo aperfeiçoado há mais de 200 anos.

Em 1976, foi lançado pela Vanguard o primeiro fundo passivo, com o índice de ações S&P 500 como referência. Até então esse conceito nãoera utilizado por 2 motivos: primeiro, quem iria pagar taxa de administração para um fundo acompanhar um índice de forma passiva? segundo, não era fácil replicar a composição de um índice composto por 500 ações, afinal não tínhamos toda a tecnologia disponível atualmente.

Embora muito criticados do início, os fundos passivos evoluíram e se espalharam por diversos mercados. Além de índices de ações, nasceram fundos compostos por títulos de renda fixa, commodities, ativos imobiliários e outros. A estratégia provou ser ferramenta indispensável na composição de portfólios de investidores institucionais e importante instrumento de hedge (proteção) por replicar índices inteiros, reduzindo custos de transação e aumentando a velocidade de alocação. Hoje é uma indústria de mais 3,6 trilhões de dólares.

Chegamos ao ano de 1993, quando o primeiro ETF foi lançado. O SPDR (Standard and Poors 500 Depositary Receipt) hoje representado peloticker SPY e ainda o maior e mais líquido ETF no mercado com valor superior a 227 bilhões de dólares e volume médio de negociação diário 18 bilhões de dólares. Outro ETF importante é o GLD, que reflete a cotação do ouro, lançado em 2004, atualmente com mais de 33 bilhões de dólares serviu de inspiração para os ETFs de bitcoin. Atualmente o mercado global de ETFs supera 3 trilhões de dólares de acordo com a consultoria britânica ETFGI, são mais de 6.000 fundos listados em 64 bolsas de 51 países diferentes.

Do que é composto um ETF?

Para um ETF existir 4 itens são fundamentais: 1) um preço ou índice oficial para um ativo ou conjunto de ativos, com metodologia pública e auditável que permita o acompanhamento em relação ao patrimônio do fundo 2) mecanismos e procedimentos de compra e venda do(s) ativo(s) de referência de forma a evitar grandes descolamentos de desempenho 3) custódia apropriada e auditável do(s) ativo(s) que o fundo se propõe a acompanhar, de preferência não a mesma instituição que gere o fundo 4) uma bolsa de valores para negociação das cotas, normalmente onde jásão negociadas ações e outros valores mobiliários naquele mercado.

Qual a importância desse instrumento para os investidores?

Diversificação de investimentos é palavra de ordem para preservação de valor no longo prazo. Investidores institucionais, como fundos de pensão, fundos soberanos e hedge funds desenvolvem e utilizam teoria de portfólio há décadas e estão sempre em busca de ganhos de eficiência na execução de suas estratégias. Fundos passivos e ETFs são vitais para isso por agilizar alocação e reduzir custos de transação.

Para investidores individuais, que normalmente tem menos recursos, o acesso a diversificação sempre foi um desafio por conta do volume mínimo exigido por fundos tradicionais. Nesse caso os ETFs tiveram importância ainda maior, pois se pode comprar 1 cota do SPY por USD 235 e ter exposição ao S&P 500 inteiro por menos do que o valor de 2 ações da Apple (USD 135 enquanto escrevo).

A medida que a complexidade dos mercados financeiros aumenta e ferramentas de gestão automatizada de portfólios, como os “robo-advisors” que usam algoritmos para alocar dinamicamente carteiras de milhares (milhões no futuro) de investidores, dependerão cada vez mais de ETFs que permitam diversificação global com custos menores de transação e administração.

Qual o impacto no preço do bitcoin?

Paradoxalmente, o bitcoin enquanto ativo é mais facilmente acessível atualmente pelo pequeno investidor do que pelo institucional, que fica limitado pela incerteza regulatória e a complexidade/risco de manter as chaves privadas de bitcoins que pertencem a terceiros.

A aprovação do ETF seria o sinal verde para diversos desses investidores institucionais que querem se posicionar em bitcoin e hoje não têm como fazê-lo. Estima-se que existam 300 milhões de dólares aguardando a decisão da SECpara investimento no ETF dos irmãos Winklevoss apenas na primeira semana e isso sem dúvida impactaria o preço de um ativo com valor de mercado atual de 17 bilhões de dólares.

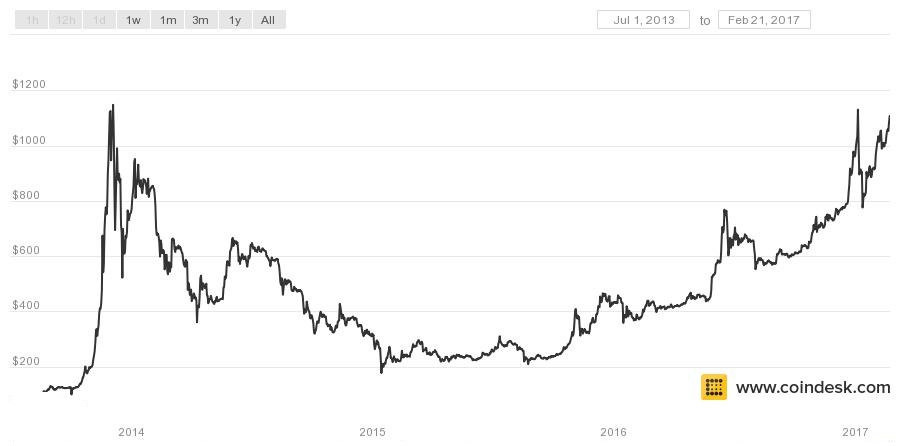

Desde dezembro o preço vem testando as máximas históricas e atualmente negocia acima dos USD 1,100. A consultoria Seeking Alpha fala em preço alvo de SD 3,678 até o final de 2017 caso a resposta seja positiva e USD 551 no cenário oposto. Atribuindo 35% de chances de aprovação, o preço alvo ponderado no final do ano seria de USD 1,645.

Sim ou não?

Ao analisarmos a viabilidade do ETF de bitcoin COIN através dos itens mencionados acima, o cenário não é dos mais favoráveis para a aprovação em março. Existem alguns conflitos na proposta do fundo, como por exemplo: o processo de precificação, compra e venda dos bitcoins seria feita pela exchange dos próprios irmãos Winklevoss, a Gemini. Eles também seriam responsáveis pela custódia dos ativos do fundo. Além desses aspectos considerados técnicos, existe o risco de uma decisão “mais política” da SEC, vez que a influência do mercado chinês no bitcoin é imensa.

O amadurecimento do mercado de bitcoin é evidente. Basta observarmos a volatilidade em queda (ainda alta, mas em queda constante), o aumento no volume de transações e interesse de players tradicionais, como a CME (Chicago Mercantile Exchange) maior bolsa de commodities do mundo, que lançou recentemente um índice que monitora o preço em algumas das principais bolsas de bitcoin do mundo. Índices de preço são a pedra fundamental para o desenvolvimento de derivativos e dos próprios ETFs como mencionado antes. Resta saber se isso será suficiente para a SEC dar o aval aos irmãos remadores de Harvard.

A percepção do mercado é que a aprovação de um ou mais ETFs de bitcoin seja inevitável, a dúvida é quando.